扣非三年全降!债务年内增加1.8亿,却要拟投11亿资金理财?

在公司的债务不断增加,应收账款和票据也在继续上涨下,继续投资理财是正确的选择吗?而泰胜风能就选择了继续投入重金进行投资理财!

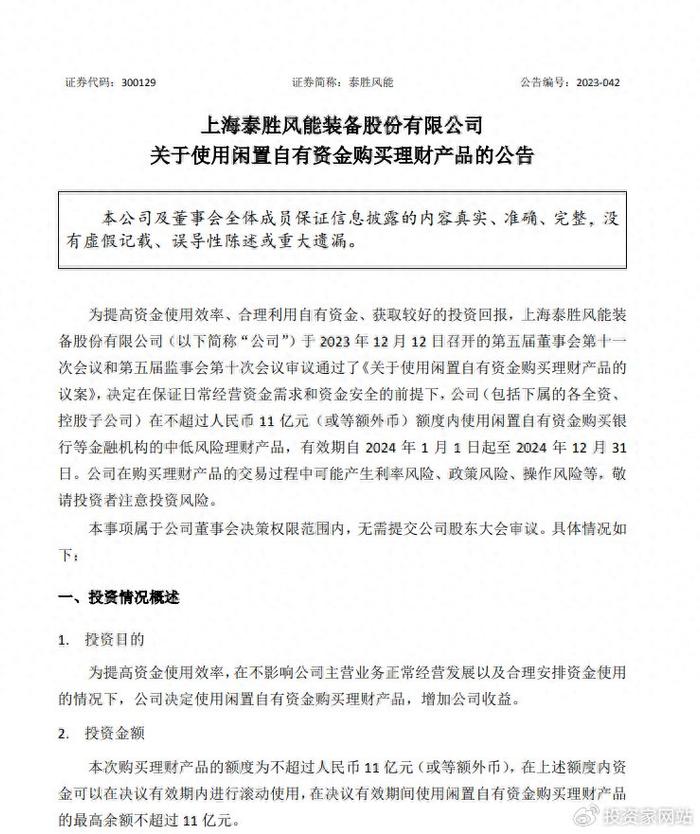

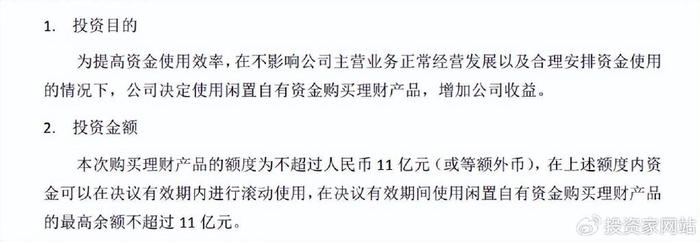

按照12月12日泰胜风能发布的公告,公司拟在不超过人民币11亿元(或等额外币)额度内使用闲置自有资金购买银行等金融机构的中低风险理财产品,目的是提高资金使用效率,增加公司收益。对于很多大集团来说,因为资金流量多,所以都可以做理财投资,但是对于泰胜风能来说,今年以来公司的短期借款、长期借款均较年初有所增加,期末的应付票据及应付账款较去年同期猛增10亿元。那么,还去做理财合适吗?

尤其是,在去年6月,泰胜风能还进行了一次定增,募资的金额高达10.81亿元,这些资金都用于补充公司的流动资金,而如今补充的这些资金是否也继续投入到理财中呢?

01

作为国内最早生产风机塔架的公司之一,虽然处于行业领先地位,但是公司的业绩却非常不好。

从2021年到2023年前三季度结束,公司的扣非净利润一直处于持续下降的趋势,并且去年的扣非净利润还不如7年前的2016年的多,公司的业绩一路下降。

虽然说,一般公司的资金太多可以拿去投资,但是如今公司有债务不偿还,并且还在继续增加,却把钱拿去做理财投资,这些情形真的合适吗?

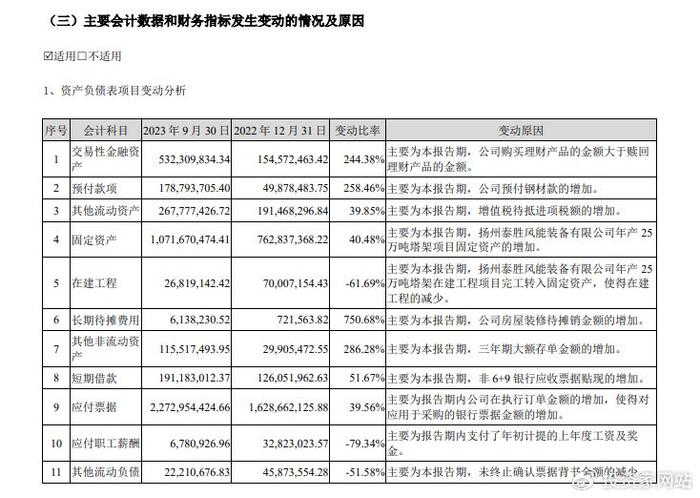

尤其是在公告上,泰胜风能显示,公司的投资理财是为了提高资金使用效率、合理利用自有资金、获取较好的投资回报。而在去年公司也发布过投资理财的公告,但是理财的进行情况,公司一直都没有透露,而在今年的半年报上,可以看出公司的交易性金融资产为2.64亿元,其中理财产品约2.51亿元。三季度末,交易性金融资产为5.32亿元。

作为一个资金充足的公司,截止到三季度末,公司拥有的资金大约在16.52亿左右,其中货币资金9.20亿元、交易性金融资产5.32亿元,其他流动资产2.68亿元,该科目下预计定期存款2亿元左右。而相对的,公司的债务分别为,短期借款1.91亿元、一年内到期的非流动负债0.28亿元、长期借款1.15亿元,长短期债务合计为3.34亿元。

通过对比,公司完全有能力把这些债务全部清除,然后再去做投资,并且今年以来,公司短期债务增加了0.65亿元,其中,三季末较6月末增加0.80亿元。而在年初的时候,公司的长期债务还是0,如今增长到1.15亿元,前三季度公司的债务增加了1.80亿元。

在经营负债上面,公司今年也上涨了不少,截止三季度末,公司的应付票据及应付账款为29.18亿元,与去年同期的18.54亿元相比,猛增10.64亿元,增幅为57.39%。但是,相对来说,公司的应收票据和账款今年就减少了,总额为21.34亿元,比起去年同期的21.39亿元,还减少了一点。也渐渐说明,公司的业绩不太好。

02

既然公司的资金充足,为何不先还债呢?主要是公司的充足资金是募资来的,是在2022年6月募资的10.81亿元,让公司的资金充足。而靠募资让公司的资金充足,另一方面也说明公司的业绩不好。

从三季度财报来看,公司前三季度的营收是29.78亿元,同比增长40.29%,归属于上市公司股东的净利润(以下简称“净利润”)为2.36亿元,同比增长41.82%,但是,公司的扣非净利润为2.11亿元,同比下降10.13%。营收上涨了,但是扣非净利润却下降了。

尤其是在按季度来看,公司是在第二季度开始公司的扣非净利润开始全面下降的,但是在营收上,三个季度都是环比上涨的,而净利润在第二季度也有所下降,第三季度再次上涨。

对于一家上市十多年的公司,近几年公司的业绩都不太稳定,尤其是是在上市次年,公司的净利润就曾跌幅超过50%,后来公司的业绩又开始不断回暖,到了2016年,公司净利润达到2.19亿元,但是之后几年公司的净利润继续下降。

而从2020年开始,公司的扣非净利润连续三年都是下降趋势。并且扣非净利润下降,公司的净利率也在下降,2022年和今年连10%都不到了,而同行业的企业均超过10%。

近些年,公司的业绩波动不断,每一年和一年的涨跌幅有时都很高,有时又很低。就比如2019年和2020年,公司的净利润分别为1.54亿元、3.49亿元,同比增长1358.82%、127.02%。而到了2021年和2022年,公司的净利润为2.59亿元、2.75亿元,同比变动-25.87%、6.33%。到了今年前三季度,公司的净利润又开始上涨。

所以,业绩不稳定,公司的资金虽然在募资下充足,但是为什么还要投巨量资金理财呢?