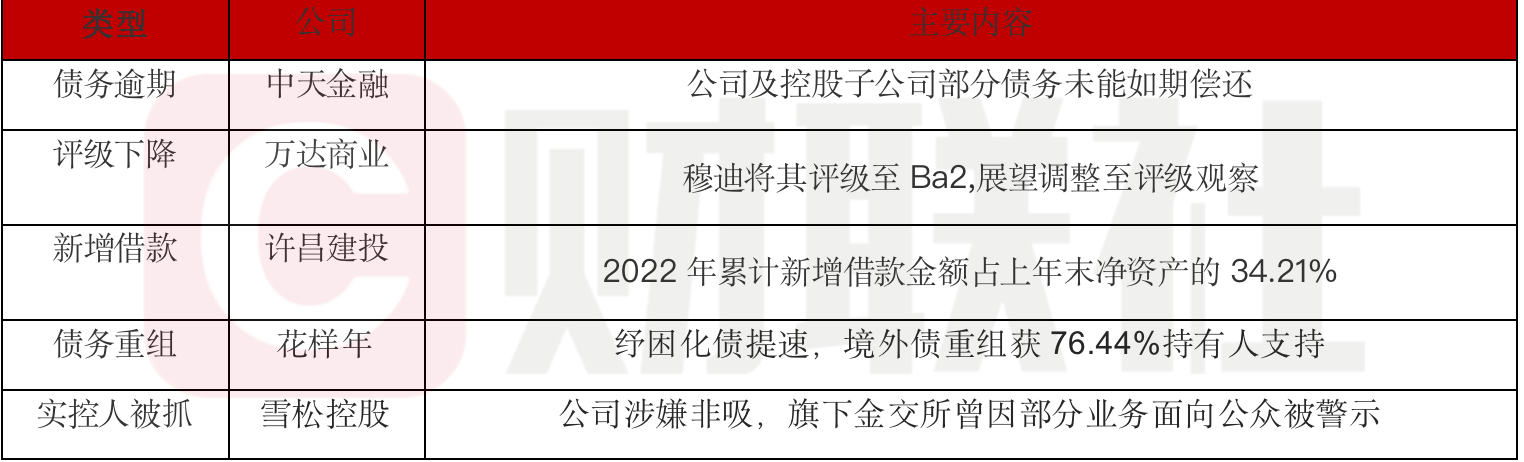

债市公告精选(5月8日)| 雪松控股系公司涉嫌非吸遭立案查处,实控人张劲被刑拘;花样年境外债重组获76.44%持有人支持

雪松控股系公司涉嫌非吸遭立案查处,实控人张劲被刑拘

5月7日,广州市公安局黄埔区分局发布案情通告,依法对雪松控股集团有限公司下属的广东圆方投资有限公司等涉嫌非法吸收公众存款立案查处。公安机关已对主要犯罪嫌疑人张某等人采取刑事强制措施。

**点评:2022年春节假期过去后,号称“广州第一民企”的雪松控股陷入理财兑付危机:2022年2月10日,投资者聚集在雪松控股广州总部楼下维权的相关照片在社交平台流出。早在雪松控股自2022年1月起,承认无力支付理财产品利息,旗下雪松信托的长青、长泰等多款产品陆续逾期,涉及全国近8000名投资者,金额近200亿元。雪松控股目前已无存量债券。

从2021年4月起,雪松旗下的金交所理财产品陆续出现逾期,但彼时雪松还能按时支付利息。但到2021年下半年,雪松理财和信托等各个渠道的投资人多次讨债,雪松方面先后对此给出承诺,但均未能兑现。

中天金融:公司及控股子公司部分债务未能如期偿还

因受行业环境、融资环境叠加影响,公司及控股子公司流动性出现紧张,新增逾期债务合计611,000万元,占公司2022年经审计净资产的141.61%。

**截至目前,中天金融债券存量规模81.50亿元,债券6只。其中,私募债54.50亿元,占比66.87%。公司于2018年初支付70亿定金拟收购华夏人寿21%~25%股权,2022年和2023年到期债务规模大,公司及控股子公司已存在逾期债务本金40.40亿元,流动性较为紧张。因此东方金诚对其评级为AA,公司评级展望为负面。

深陷债务危机的中天金融在被实施“退市风险警示”后,走到了破产重整的分岔口。5月5日,中天金融发布公告称,公司收到贵阳中院送达的《决定书》,贵阳中院决定根据平安银行惠州分行的申请,启动对公司的预重整程序。

当前,中天金融财务状况持续恶化,2022年净亏损高达160.5亿元,短期借款及一年内到期的非流动负债本息合计346.37亿元,其中逾期的有息负债本金为94.4亿元,存在流动性风险,由于到期债务不能偿还,已引发大量诉讼及仲裁案件。

中天金融披露年报,公司2022年营收84.46亿元,同比减少57.02%;归母净利润-160.5亿元,同比减少150.15%;扣非净利润-136.8亿元,同比减少124.25%,公司未弥补亏损金额超过实收股本总额三分之一。此外,中天金融最近三个会计年度扣除非经常性损益前后净利润孰低者均为负值,最近一年审计报告显示该公司持续经营能力存在不确定性。

穆迪下调万达商业企业家族评级至Ba2,展望调整至评级观察

2023年5月5日,穆迪将大连万达商业管理集团股份有限公司企业家族评级由Ba1下调至Ba2,评级展望由稳定调整为列入评级观察。

**点评:因为万达商业的流动性缓冲减少,融资渠道减弱,其信用状况已经恶化,不再支持其之前的“Ba1”CFR。鉴于与母公司大连万达集团的联系增加,其对母公司的治理和传染风险也有所上升,这反映在更高水平的关联交易上。

万达商业对其母公司集团房地产开发子公司的应收账款从截至2022年6月底的21亿元人民币增至截至2022年底的136亿元人民币,这消耗了万达商业的内部现金来源。万达商业的现金总额从同期的342亿元人民币大幅下降至217亿元人民币。

此外,由于截至2023年3月,如果商业物业管理子公司珠海万达商管商业管理集团股份有限公司(简称“珠海万达商管”)IPO没有取得实质性进展,考虑到其估计高达360亿元人民币的短期债务,万达商业的再融资风险将加剧。

许昌市建设投资:2022年累计新增借款金额占上年末净资产的34.21%

许昌市建设投资有限责任公司发布公告称,截至2022年末,公司累计新增借款金额52.27亿元,占上年末净资产的34.21%,且本次新增借款未对公司财务状况和偿债能力造成重大不利影响。

**点评:据悉,新增借款主要由银行中长期借款构成。其中,2022年新增银行贷款余额36.67亿元,新增债务融资工具余额13.85亿元,新增其他境内外债券1.9亿元,新增融资租赁借款0.95亿元,其他借款余额减少1.10亿元。

2023年04月28日披露,许昌市建设投资有限责任公司2022年、2021年、2020年经营活动现金流量净额分别为-49879.66万元、-77014.71万元、-201560.06万元,最近3年经营活动现金流量净额持续为负。

2023年04月28日披露,许昌市建设投资有限责任公司2022年、2021年、2020年归属于母公司所有者的净利润分别为-5045.28万元、-7925.57万元、3049.46万元,最近3年平均归属于母公司所有者的净利润为负。

可见,许昌市建设投资有限责任公司主要财务指标发生重要不利变化。

花样年纾困化债提速,境外债重组获76.44%持有人支持

5月5日晚间,花样年控股集团有限公司发布公告,披露关于境外债务重组的最新进展。公告称,于本公告日期,占花样年现有债务工具76.44%的持有人已加入重组支持协议。这意味着历时三个多月,花样年境外债务重组方案已获债权人及市场的充分认可,境外债务重组取得又一重大实质性进展。

**点评:目前花样年控股存续12只美元债,存续规模38.79亿美元,其中有近16亿美元债将于一年内到期,其面临短期集中兑付压力较大。

花样年是本轮房企债务违约的首家房企,于2021年10月债务违约,此后,花样年寻求债券展期和债务重组,推进现有项目去化以及出售项目回笼资金。今年1月13日,花样年首次公开债务重组方案和重组进程,拟将13亿美元的债务股权化,另外,剩余的债务债权人将获得8个系列的新美元票据,到期期限将由2022年12月延长2至6.5年,削债总额将占境外负债总额近半。

债权人选择债转股还是债券延期,其实是一个两难的选择。作为首家债务违约的房企,对房地产行业影响深远,债务重组之时,房企之间也会互相参考,一旦有企业获得较高的削债率,其他企业效仿,对于债权人来说,并不是一件好事。房企与债权人围绕较高削债率等方面的博弈,或许也是债务重组时间之长的一个原因。