抄底可转债赚收益?银行理财抗波动产品又上新(把100万放在各理财产品里过一夜能有多少回报?)

华夏时报(www.chinatimes.net.cn)记者 卢梦雪 北京报道

转债融资收紧的背景下,今年上半年转债发行数量和金额明显减少,但自7月以来,可转债发行有所回暖,银行理财公司也开始尝试通过“固收+可转债”的方式,寻求更高收益的可能性。

如近日中邮理财发售的一款固收类产品,创新配置了可转债,该产品平衡了可转债的股性和债性,以期在为理财产品提供稳健收益的同时,也有机会获得更高的收益。

但值得一提的是,去年以来权益市场表现低迷,在可转债正股走势的影响下,可转债价格受到了拖累。且今年以来,有可转债一度大跌至0.001元,投资者信心受到影响。

分析人士指出,在当前股债交易逻辑复杂、短期走向难判的背景下,可转债的灵活性和不对称性优势凸显。通过精选低价格、低转股溢价率的转债,理财公司可在控制风险的同时,捕捉市场反弹机会,实现稳健增值。

银行理财配置可转债

7月13日,中邮理财在官方微信公众号推介了一款配置了可转债的固收类产品,据介绍,该产品风险等级为PR2中低风险,投资周期为365天,与传统配置债券的方式不同的是,该产品配置的为兼具“债性”和“股性”的可转换债券。

“今年以来,伴随国债利率中枢继续下移、资产荒加剧,信用债平均发行利率和信用利差均压低至历史低位。”东方金诚研发部副总经理曹源源向《华夏时报》记者分析认为,与之相对,可转债在跟随权益市场向下调整过程中,一方面债性配置价值显现,部分转债如果综合考虑股息率、到期收益率及信用风险,配置性价比要明显优于信用债,另一方面前期权益市场大幅调整为转债正股未来反弹预留了较大空间,考虑当前权益市场大体处于底部调整阶段,适时配置部分低转股溢价率的高成长转债,静待未来正股反弹收益也有助于增厚产品收益。

银行理财配置可转债的资产策略不止中邮理财一家。记者注意到,长沙银行也发售过几款配置了可转债的理财产品,均为中风险、中低风险的固收类产品,投资周期为6个月到15个月不等,当前尚有产品处于存续期,近半年年化收益率均在4%以上。

7月18日数据显示,长沙银行配置了可转债的理财产品中,其中一款9个月周期滚动的产品近半年年化收益率达到了4.64%;一款12个月周期滚动的产品近半年年化收益率达到了4.81%;一款15个月周期开放的产品近半年年化收益率达到了4.42%;一款存续期6个月的理财产品近半年年化收益则为4.05%。

与此对比,普益标准统计数据显示,截至7月7日,全市场存续开放式固收类理财产品(不含现金管理类产品)的近1个月年化收益率的平均水平为2.61%,近6个月年化收益率的平均水平为3.14%,均不及上述4只产品收益率。

近两年来,随着投资者风险偏好下行趋势的凸显,“低波稳健”逐渐成为银行理财公司产品的主打标签。普益标准2024年一季度数据统计显示,当前最新产品存续规模前十的银行理财公司中,共有9家机构旗下PR1与PR2的低风险产品规模总和占比在九成以上。而在产品规模中,多家机构固收类产品规模(不含现金管理类)占比均在六成以上,凸显出固收类产品的核心地位。

在产品同质化竞争之下,如何设计出更为复合且灵活的理财产品成为行业创新趋势。

盘古智库高级研究员江瀚向《华夏时报》记者分析认为,随着市场利率的下行,传统债券的收益率逐渐降低,而可转债作为一种相对高收益的替代品,吸引了理财公司的关注。通过合理配置可转债,理财公司可以丰富投资组合,提升整体收益水平。

可转债市场风险需警惕

值得关注的是,一方面,去年以来权益市场表现低迷,可转债在正股走势的影响下,价格受到了拖累;另一方面,近年来,可转债市场不断见证历史。此前,搜特转债、蓝盾转债等退市打破了转债市场零退市的纪录。进入退市板块后,搜特退债曾跌至0.001元/张,刷新了可转债价格下限。

信达证券研究指出,当前转债市场处于正股转债双重流动性较差、股债交易逻辑复杂短期走向难判、发行人信用有恶化可能的特殊时点,导致了长时间大面积个券市场价格跌破面值和债底的情况出现。

广州加倍管理咨询有限公司创始人张蓓蓓向《华夏时报》记者分析认为,理财资产配置可转债也面临一定风险。首先,正股市场的波动直接影响可转债价格,若正股表现不佳,可转债价格可能长时间低于面值,甚至触及债底,影响投资收益。其次,个别正股存在退市风险,一旦触发,转债价值将大幅缩水,对“双低策略”构成严峻挑战。此外,发行人信用恶化也可能导致转债违约风险上升。

“考虑到转债违约风险预测较为复杂,市场对弱资质、高退市风险的低价转债信用风险会更为敏感,这也是近几月低价转债受市场情绪影响大幅波动,一直处于‘超调—反弹修复—再度调整’的循环往复中的主要原因。”曹源源表示,因此,理财产品在采取“双低转债”策略时需要充分评估转债信用风险,规避存在重大信用瑕疵、退市风险较大的转债。

但在股债交易逻辑复杂、短期走向难判的背景下,张蓓蓓认为,可转债的灵活性和不对称性优势正在凸显。他表示,通过精选低价格、低转股溢价率的转债,理财公司可在控制风险的同时,捕捉市场反弹机会,实现稳健增值。此外,随着市场逐步调整,部分被错杀的优质转债或将迎来价值回归,为投资者带来超额收益。因此,理财公司在配置可转债时需谨慎评估风险与收益,灵活调整策略,以应对市场变化。

当前理财产品配置可转债是否有“抄底”考虑?中邮理财方面未对记者给予进一步回复,但记者注意到,中邮理财在产品推介页面提到,“该产品结合当前受A股影响,可转债整体处于低估值区间的市场行情,配置双低转债,积极把握入场时机,低位等待资产回升,即可获得较高的止盈概率”。

责任编辑:冯樱子 主编:张志伟

支付宝现在的收益真是低得感人。

看看余额宝最近七日年化收益,就知道马爸爸“对不住”大家的厚爱。

1、余额宝

我在余额宝里面选择的基金是景顺长城景益货币A,七日年化收益居然2.8%左右,意味着你一万块钱存在支付宝一天才得大概7毛5。

现在馒头都1块钱起了!震惊!一万块钱在余额宝理财居然一个馒头都买不到了。

如果存100万,也就是75块钱,一个月2250,上海的最低工资标准都2420了好吗?

我再比较下其他的活期理财产品。

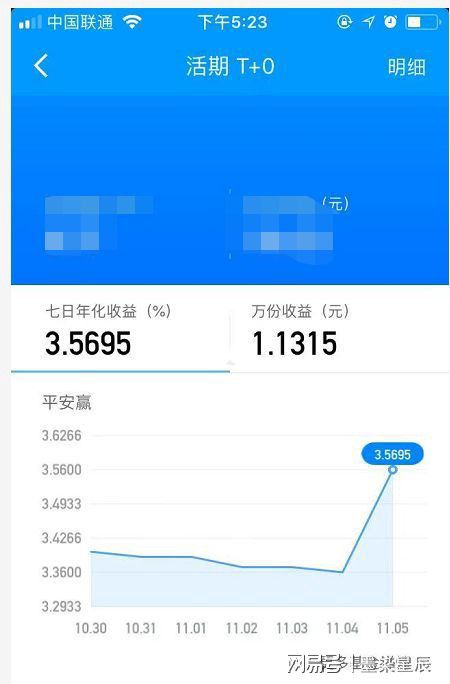

2、平安壹钱包

现在平安壹钱包活期T+0的七日年收益保持在3.3%以上。意味着存一万,好歹有一块钱了。虽然也不算高,但也完爆余额宝了啊!!足够买一个馒头了!

存100万,一天大概有100块钱,一个月3000块钱。嘿!

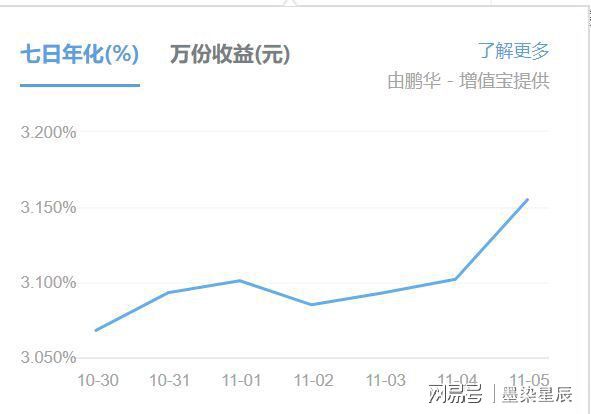

3、腾讯理财通

再来看看腾讯零钱通。有几天跌破3%,不过还好,最近都稳稳在3%以上,存1万每天收益大概有9毛2,使用微信红包0.08元,就可以买一个馒头了。手动滑稽~

假设存100万,一天利息92块钱,一个月利息收入约2760元。

不过总体来看收益不及平安壹钱包。

4、京东小金库

再来看看京东金融的小金库,七日年化收益在3%以上,但不如零钱通,勉强能买一个馒头。

万份收益就算是9毛钱吧。存100万,一天90块钱,一个月2700元。

所以,根据近期的表现来看,活期收益最高的几大理财平台:平安壹钱包>腾讯零钱通>京东小金库>余额宝。

@支付宝

你怎么看?

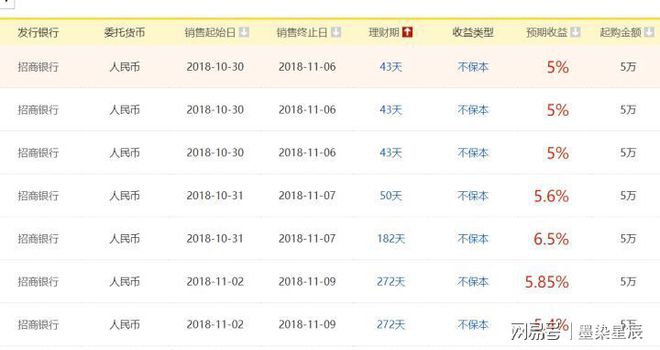

说完货币基金,再来说说银行理财吧,最近银行理财门槛降低了,以前5万才能买的理财产品,现在1万块钱也能买了。

比如交通银行这些短期的理财产品,起购金额是1万元,收益普遍都有4%以上。

招商银行的收益更高,都在5%以上。门槛高一点,是5万起。

现在要打破刚兑,所以银行很少卖保本的理财产品了,不保本也不意味着风险很大。一般情况下,都不会出现本金亏损的情况。

当然了,以前银行理财产品投公募基只能投货币基金和债券型基金,比较稳健安全。

但是新规之后,银行理财可以投资股票型基金,如果较大比例资金是进入到股市那么风险当然是比较大的。所以有时候我们看到银行理财产品收益很高,也说明风险比较大。

怎么看,好像还是觉得货币基金省事对吧?

不过我觉得吧,如果你也就几万块钱,放在哪里都没差。

这几年,口罩改变了很多。有些人被封得快发疯,无比渴望解封。可当外界解封仍有新增时,却战战兢兢地不敢乱出去。然而终究还是冒险出去了,因为要工作,要赚钱,不上班没有人养自己,这是很现实的问题。

不过人与人的生活有时候是天差地别的。就比如有些人,因为存款比较多,哪怕靠利息都够开销,也不用着急出外刨食。那么究竟有多少存款才能做到这样的呢?如果有50万存款放入余额宝,可以不上班,每天靠利息生活了吗?你怎么看?

余额宝利息

将钱存入余额宝之中,整体来看是比较安全、流动性较高、到手收益也比活期存款高很多的方式,其实是存入了和余额宝合作的货币基金中。在巅峰期,余额宝的收益率曾经超过6%,那时50万可以带来超过3万元的年利息。

而如今余额宝的收益率早已跌破2%,进入了“1区间”。如今点进余额宝“更换产品”的界面,可以发现30多支货币基金的收益率普遍在1.2%~1.7%。其中1.2%~1.3%的货币基金足有9支,所占比例不小。

如今将50万元存入余额宝中,年利息大体在6000元~8500元的区间,折合到每月也就500~708元,平均每天十几块或者二十几块。

可以不上班,只靠利息生活了吗

对于多数人来说,如果不用交房租,也没有其余大型开销,每天十几块或者二十几块伙食费的日子,可能能度过一小段时间,就比如上半月花超了,下半月吃几天泡面或者开水馒头蘸酱也行。可是如果想保持这样的生活一年,是很难的,且也不太容易做到营养均衡,毕竟现在不少菜和肉都挺贵的,买根大葱都好几块。更别提还有网费、通讯费、交通费等的开销。

当然,如果非要这么过也不是完全不可能,就如家在开销较低的乡下,住自有房屋,还侍弄的有菜园子,养的有一些家禽家畜,平时一袋大米或者面能换着花样吃好久,也没太多的医药费和人情节礼费,还是有可能做到的。

只可惜对多数人来说,由于种种原因,无法过上这样的日子,而在大城市中,是很难仅靠6千至8千5的利息度日的。因为官方数据显示,去年我国城镇居民人均消费支出30307元,农村居民15916元。

怎么做

面对这样的现实,如果还是想借助50万元带来的利息生活,度过这段艰难的岁月,该怎么办?其实,大可选择一些其余收益率比较高的方式,努力增值,到手更多利息。

就如若资金比较需要高流动性,除了余额宝之外,还可以选择一些R1级别的银行活期理财产品,有望享受百分之二点几的收益率。若资金对流动性要求不算太高,也可以选择一些R2级别的银行短期理财产品,或者是纯债基金等,也相对稳健。若资金闲置时间在1个月以上,也可以借助一些外贸经济平台的代销,50万元每月可得5000元商品利润,安全稳妥。

总之,把50万存款放入余额宝,对一些人来说,可以勉强不上班,只靠利息省吃俭用地生活一段时间。而对多数人来说,由于余额宝的收益率太低,是很难靠利息度日的。若想达成这样的目的,大可另选其余稳妥方式进行尝试性增值,或可到手更多被动收入。你怎么看?