招行2万亿理财资金流向何处?股票配资规模回升五成!

开门见山,因为股市的回暖(严格来讲叫变得“没那么惨”),庞大的银行理财资金按逻辑是应该加大入市比重的。而入市渠道中,最重要的就是股票二级市场配资及股票质押融资业务。

这个逻辑现在正在被招商银行验证。

券商中国记者梳理招商银行半年报发现,股灾过后招商银行加大了理财资金对股票二级市场配资业务的投资比重。该项业务规模在今年上半年内,回升了整整五成。

截至六月末,招商银行理财产品销售达7.76万亿元,理财余额已经达到2.045万亿。这什么概念?就是招商银行光理财产品余额,大致相当于两个规模稍大的城商行加起来的总资产。

银监会的数据是,招商银行的理财产品募集资金余额、表外理财产品募集资金余额目前排名第二。

那么这两万亿的理财资金大体是怎么个投向?

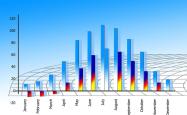

债券投资

截至6月末,招商银行债券投资总余额9346.25亿元,较上年末增长9.07%,占整个理财池子的45.7%。而其中,信用债投资(不含债券委外、公募债券基金等)又是债券投资的大头,余额为5856.93亿元,占债券投资总量的62.67%。

非标债权资产投资

非标债权资产投资期末余额为1833.06 亿元,占比8.96%,这些非标债权以行内授信公司客户和同业客户为主。

两融收益权

这一部分盘子相对较小,余额只有61.28亿元,占比不足0.3%。

但值得注意的是,就在去年同期,股灾来临之前,投资两融收益权的余额达到863.47亿;而去年下半年,招商银行在这块业务上收缩了68.07%,到去年末降到了275.7亿元;今年上半年又继续收缩77.77%,到6月末的61.28亿元。

招商银行的原因总结中,首要的一点就是称“市场大幅波动后证券公司客户融资需求下降”。

股票二级市场配资业务

截至六月末,这一部分规模达455.1亿元,占整个理财资金的2.23%。同样值得注意的是它的增幅,较去年末增加50.02%。

招商银行的说法是——新增业务主要来源于部分资金实力较强的机构投资者的融资需求。巅峰时期是去年6月末,当时的配资规模达到1523亿元,股灾来之后锐减,去年末只有300亿元。

据券商中国记者调查,机构投资者的需求通常包括三个方面:

一是私募等机构发售的传统结构化产品,

二是上市公司大股东为了兑现增持承诺,通过券商资管设立的机构化产品,

三是产业和金融资金为了举牌上市公司,而专门设立的结构化产品。

股票质押融资业务

这一部分的规模为159.78亿元,占理财资金的0.78%,较上年末下降34.63%。招商银行将原因归为今年起市场融资利率大幅下行,存量业务提前还款及置换压力较大;且表示并未跟随市场采取高质押率等更为激进的策略,以严格防范市场进一步下行的风险。

去年6月末,投向股票质押业务的理财资金为325.26亿,去年末是244.42亿元。

综上所述,理财资金投向股票及二级市场相关业务的总额共676.16亿元。其中,两融收益权和股票质押融资业务的总量是步步缩小的,但投向股票配资的量,却在今年上半年大幅回升。